- Kyiv School of Economics

- People

- Stories

- Чого очікувати від обмінного курсу у 2021 році?

Спеціально для Економічної правди

16 грудня 2020

Обмінний курс в Україні є беззаперечним лідером серед індикаторів стану економіки.

Навіть незначні коливання курсу спричиняють хвилю коментарів і якщо це знецінення — з різким підняттям градусу невдоволення діями влади.

Зрозуміти надання переваги обмінному курсу легко. Методологія розрахунку валового внутрішнього продукту й навіть інфляції є складною й заплутаною, обмінний курс зрозумілий та повсюдний.

А економічні кризи в Україні так чи інакше були пов’язані з різкою та значною девальвацією, тому розмір знецінення є мірою глибини проблем в економіці.

Чи потрібно насправді так часто надавати увагу коливанням обмінного курсу? Чи є кожен епізод девальвації свідченням початку глибокого знецінення гривні?

Для цього можна оцінити дисбаланс обмінного курсу, використовуючи кілька підходів — від примітивного порівняння рівня цін до складних методів, що потребують використання систем рівнянь та статистичних оцінок.

Паритет купівельної спроможності (ПКС) та роль доходів у зростанні цін

Номінальний обмінний курс є мірою масштабу рівнів цін поміж країнами. Однаковий товар за кордоном та всередині України в одній й тій же валюті має коштувати однаково або принаймні його ціна має змінюватися однаковими темпами.

Використовувати лише один товар наївно, оскільки місцева специфіка може грати значну роль, тому зважений індикатор цін ряду товарів (індекс споживчих цін) має бути кращим показником. Однак й тут є особливість.

Ціни товарів, що не можуть бути вільно переміщені через кордон, часто суттєво відрізняються як за рівнем так і темпами зростання. Однією з причин є регулювання, однак навіть повна його відміна може не зупинити пришвидшене зростання цін, наприклад, у сфері послуг.

Перейдемо до головної тези — вищі доходи у галузях зі значним потенціалом продуктивності спричинятимуть зростання цін на послуги, оскільки це буде єдиним способом вирівнювання доходів від праці у економіці. Спрощено — вищий рівень доходів означає вищий рівень цін.

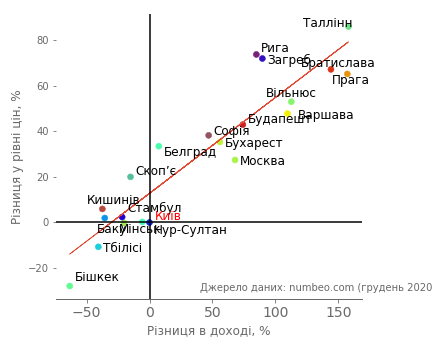

Ілюстрацією ПКС є рисунок 1, на якому наведено різницю між цінами та рівнем доходів поміж окремих країн Східної Європи та колишнього СРСР.

Позицію України за станом на грудень 2020 року можна трактувати як можливість до вищої інфляції або ж укріплення курсу до 10% — це наблизить наш стан до загальної тенденції (суцільної лінії на графіку).

На цьому місці згадаємо славнозвісний індекс Біг-Мака, за яким гривня мала би коштувати 10,3 грн за дол. США, однак принаймні в силу суттєвої відмінності у вартості робочої сили, різниця у ціні бургера є цілком зрозумілою та не має означати фактичний потенціал укріплення гривні до вказаного авторами індексу значення.

Утім подібні недоліки пояснюють низьку популярність пояснення динаміки обмінного курсу за допомогою ПКС. Його цінність полягає у поясненні довгострокового напряму руху курсу.

Реальний обмінний курс

Реальний обмінний курс є різницею в рівнях цін (найчастіше індексу споживчих цін) за вирахуванням номінального обмінного курсу.

Подорожчання товарів всередині країни робить їх менш привабливими для зовнішніх покупців, призводить до гірших умов для експортерів, тому основним способом виправлення дисбалансу у зовнішній торгівлі є знецінення домашньої грошової одиниці.

Окрім інфляції, погіршення цінової конкурентоспроможності зумовлюється й укріпленням номінального курсу.

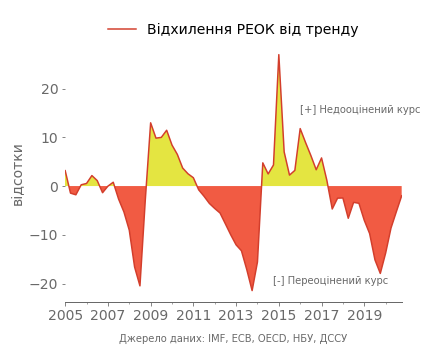

Цікавим та часто використовуваним підходом є статистичне виділення довгострокової тенденції (тренду) реального обмінного курсу.

Показник відхилення реального обмінного курсу від довгострокової тенденції вказуватиме на можливу корекцію курсу в короткому та середньостроковому періоді.

Швидкість зміни довгострокової тенденції відображає вплив продуктивності та зростання доходів.

Укріплення номінального обмінного курсу у 2019 році викликало невдоволення серед більшості бізнесменів та в Уряді, й дійсно, формально подорожчання національної валюти означає вищу ціну експорту.

Однак насправді українські експортери приймають зовнішні ціни як даність, тому незмінна ціна в доларах та укріплення курсу означають менші доходи у гривні.

Звісно, неприємна ситуація, але з іншої сторони продуктивність експортерів за останні роки суттєво зросла, що слугує гарною ‘подушкою’ від впливу цінових коливань.

Наскільки серйозним було погіршення цінової конкурентоспроможності, відображає графік відхилення реального обмінного курсу від довгострокової тенденції.

Показник сконструйований таким чином, що від’ємні значення означають переоцінений курс (зумовлений інфляцією або укріпленням номінального обмінного курсу) та тиск до девальвації.

Позитивні значення вказують на недооцінений номінальний курс та потенціал до його укріплення.

Відхилення в четвертому кварталі 2020 року становить біля 2%, що і є можливою корекцією номінального обмінного курсу.

Спрощено: якщо у 2021 році інфляція знаходитиметься на одному рівні з країнами-торговими партнерами, то номінальний обмінний курс не повинен значно відхилитися від 29 грн за дол. США.

Рис.2 Реальний ефективний обмінний курс (РЕОК)

Рекомендації консультаційної групи з обмінного курсу МВФ

Цінові показники утім не складають повної картини поза обмінним курсом. Потоки товарів та послуг, доходу та зовнішніх виплат, капіталу можуть значно впливати на рівень вартості національної валюти.

Консультаційна група МВФ щодо обмінного курсу пропонує наступні методи розрахунку рівноважного курсу.

Перший, критерій макроекономічної рівноваги базується на розрахунку відхилення прогнозованого сальдо поточного рахунку від його рівноважного значення та відповідної корекції обмінного курсу в середньостроковому періоді для приведення сальдо до вказаної норми.

Другий базується на обчисленні рівноважноого обмінного курсу як залежності від фундаментальних факторів, таких як чисті зовнішні активи, різниця у продуктивності між торговим та неторговим секторами економіки й умов торгівлі.

Нарешті, третій, визначає обмінний курс як такий, що дозволить досягти зовнішньої стабільності, вираженої як приведення чистих зовнішніх активів до цільового рівня (бенчмарк).

Вказані підходи є доволі складними, щоб проілюструвати їх за допомогою єдиного показника на відміну від попередніх методів.

Але основна ідея — визначити наскільки сильно відрізняється стан зовнішніх вимог та зобов’язань від певних природних для країни значень.

Заплановані виплати сукупного зовнішнього боргу в 2021 році за даними НБУ становлять 15,5 млрд дол. США, для порівняння — у 2020 Україна виплатила близько 17 млрд дол. США.

Падіння споживчого попиту в цьому році внаслідок епідемії Covid-19 зумовило суттєвіше скорочення імпорту, тому дефіцит рахунку товарів і послуг зменшився до 1 млрд, а за рахунок сальдо доходів за січень-жовтень профіцит поточного рахунку є позитивним та становить 5 млрд дол. США.

Дефіцит платіжного балансу у січні-жовтні становив 0,8 млрд дол. США. Вказані значення є оптимістичними з точки зору історичних даних та негативного впливу кризи.

З іншого боку, важливішим є стан платіжного балансу у наступному році, і хоча більшість прогнозистів передбачають зростання дефіциту, однак він не буде значним, а тому не має призвести до додаткового тиску на обмінний курс.

Додамо сюди накопичення Національним банком суттєвих золотовалютних резервів (26,1 млрд у листопаді при прогнозі МВФ у 17,2 дол. США на кінець цього року).

Паритет процентних ставок

Вища процентна ставка властива для валют, які знецінюються швидше, що отримало назву “паритету процентних ставок”.

Відповідно, різниця між обліковою ставкою за річними ОВДП та ставкою казначейства США приблизно у 10% означає потенціальне знецінення гривні на 7% за рік (за вирахуванням 3% премії за ризик), що має нівелювати дохідність у різних валютах.

Однак часто, різке підвищення ставки політики зумовлює укріплення курсу та створює надлишкову дохідність за рахунок лише переміщення коштів (“carry-trade”).

2019 рік видався доволі цікавим з точки зору переосмислення ролі монетарної політики. Процентна ставка в ще недалекому минулому ніколи не відігравала значної ролі, що було зрозумілим для режиму фіксованого обмінного курсу.

Однак офіційно останній вже кілька років був заміненим на режим інфляційного таргетування. Тим не менше, висока облікова ставка та відповідне підняття кривої дохідності зумовлювали високі ставки по ОВДП.

Полегшення доступу до внутрішнього ринку нерезидентам зумовило значний притік капіталу та призвело до укріплення гривні. Звісно, НБУ намагався привести інфляцію до цілі й укріплення курсу цьому значно сприяло.

Але чи повториться подібний експеримент, буде насамперед залежати від поведінки споживчих цін у 2021 році.

Політика щодо обмінного курсу, як її можна прочитати з даних, полягала у дійсно згладжуванні надмірного попиту чи пропозиції.

Волатильність обмінного курсу зросла, що часто і збуджує увагу до обмінного курсу, однак в умовах більшої ролі ринку та впливу внутрішніх факторів попиту та пропозиції (експортери, імпортери тощо), курс повинен змінюватися й можливо досить значно.

Але розуміти рух курсу як тенденцію, можна лише через аналіз дії фундаментальних факторів, наприклад, за допомогою методів, наведених у даному матеріалі.

Відхилення реального обмінного курсу від довгострокової тенденції у кінці цього року зменшилося майже до нуля.

Це може свідчити про доречність минулої девальвації гривні протягом 2020 року. На противагу, це зменшує потенціал подальшої девальвації в 2021 році, тому поточний прогноз: 29-29,5 грн за дол. США.